국내 자동차산업 비해 턱없이 작은 차량용 반도체, 산업 생태계 빨리 구축해야

2021-03-30 신윤오 기자, yoshin@elec4.co.kr

차량용 반도체 세계 시장 점유율 2.3%, 주요국에 못 미쳐

국내 차량용 반도체 산업을 발전시키기 위해, 아직 형성 초기 단계에 있는 차량용 반도체 산업 생태계부터 조속히 구축해야 한다는 주장이 제기됐다.

최근 한국무역협회 신성장연구실(이준명, 심혜정 수석)은 “국내 차량용 반도체 산업의 경쟁력 현황 및 강화방안”이라는 보고서에서 이같이 밝히고, 앞으로 성장이 유망하고 우리가 기존 강점을 살려 잘 할 수 있는 분야를 중심으로 생태계를 짜야한다고 강조했다.

차량용 반도체 품귀사태가 지속되면서 국내 자동차 업계에 끼치는 피해도 현실화되고 있다. 핵심 반도체에 부족에 따라 생산 단축도 단행하고 있기 때문이다. 반도체 부족 사태는 지난해 말부터 시작되었다. 코로나19의 유행에 따른 완성차·부품 기업들의 자동차 판매수요 예측 실패와 IT기기, 서버 등 타 산업 반도체 수요 급증이 맞물렸다. 여기에 일본 지진, 미국 텍사스 한파 등 자연재해로 세계 반도체 공장 일부가 가동을 멈추면서 글로벌 자동차 업계의 감산은 올 3분기까지 이어질 전망이다.

문제는 차량용 반도체 품귀사태는 단순히 단기에 해소될 일시적 현상이 아니라는 점에 있다. 미래 모빌리티 산업의 주도권 경쟁이 달린 문제로 전략적인 대응이 필요하다는 점이다. 차량용 반도체가 자동차 산업의 핵심부품으로 부상하고 있기 때문이다.

2020년 세계 차량용 반도체 시장규모는 380억 달러(추정)로 전체 반도체 시장의 9.6%를 차지하고 있으며, 향후 타 산업용 반도체 대비 빠르게 성장해 2024년 600억 달러에 이를 전망이다. NXP(네덜란드), 인피니언(독일), 르네사스(일본) 등 3대 기업을 중심으로 매출 상위 10개 기업이 세계 차량용 반도체 매출의 60%를 차지하고 있다.

이에 보고서는 모빌리티 산업의 3가지 트렌드(전장화?연결성 심화?자동화)로 인해 차량용 반도체 산업은 새로운 전기를 맞이하고 있다고 강조했다.

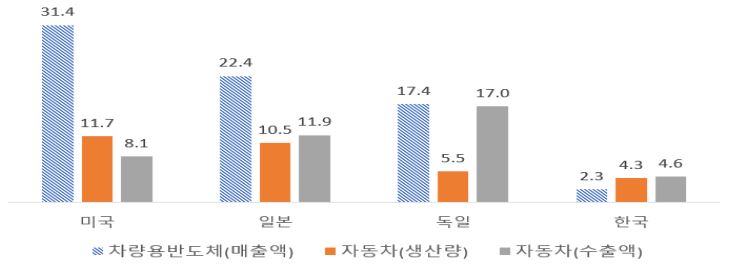

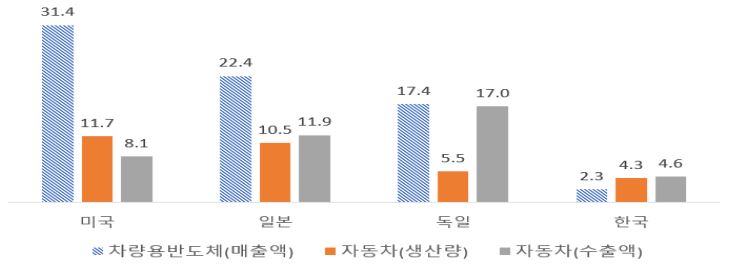

“첫 번째, 전장화 트렌드는 차량용 반도체의 수요는 물론 차량 내 활용범위를 대폭 늘리는 요인이다. ADAS(첨단운전자보조시스템)·자율주행, 전기 파워트레인, 인포테인먼트·텔레매틱스 부품군이 차량용 반도체의 수요 확대를 주도할 전망이다. 두 번째 트렌드인 차량 내/간 연결성 심화로 차량의 기능이 복잡해지면서, 이를 안전하고 효율적으로 제어하기 위해 반도체를 비롯한 차량의 전기/전자(E/E) 아키텍처는 단일화, 통합화되는 흐름을 보이고 있다. 세 번째, 자동화 트렌드로 인해 자율주행용 AI 반도체가 각광받고 있다. 그 중에서도 NPU, 뉴로모픽 반도체 등 차량 자체에서 AI 연산이 가능한 추론용 AI 반도체의 빠른 성장이 예상된다.” 현재 국내 차량용 반도체 산업의 규모는 9.4억 달러로 우리가 보유한 자동차 생산역량과 비교해 지나치게 작다. 세계 주요 자동차 생산국인 미국, 일본, 독일은 각각 텍사스인스트루먼트(미국), 르네사스(일본), 인피니언(독일) 등 세계적인 기업을 보유해 차량용 반도체 산업의 규모가 크다(미국 130억 달러, 일본 93억 달러, 독일 72억 달러). 이들은 차량용 반도체의 세계 시장 점유율이 자동차 생산 및 수출의 점유율보다도 높다. 그러나 우리나라의 경우 차량용 반도체의 세계 시장 점유율은 2.3%로, 자동차 생산량(4.3%) 및 수출액(4.6%)의 점유율보다 낮아 이들과 대비된다.

또한, 국내 반도체 제조공정은 12인치 웨이퍼의 가전, IT기기용 첨단 공정 위주(82.9% 비중)이므로, 8인치 웨이퍼 및 30nm 이상의 구형 공정을 주로 활용하는 차량용 반도체를 단기간 내 증산하는 것은 구조적으로 쉽지 않다. 국내 차량용 반도체 산업의 해외의존도(95% 이상)가 높고 생산 품목이 다소 제한적(인포테인먼트, 네트워킹 반도체 등)인 것도 이러한 구조적인 한계와 무관하지 않다.

하지만 보고서는 이러한 구조적인 문제점에도 불구하고 국내 시장의 가능성에 무게를 두었다. 우리나라는 세계 7위 규모의 자동차 산업(반도체 수요처)과 세계 시장의 18.4%를 차지하는 반도체 산업(반도체 공급처)을 그 근거로 댔다.

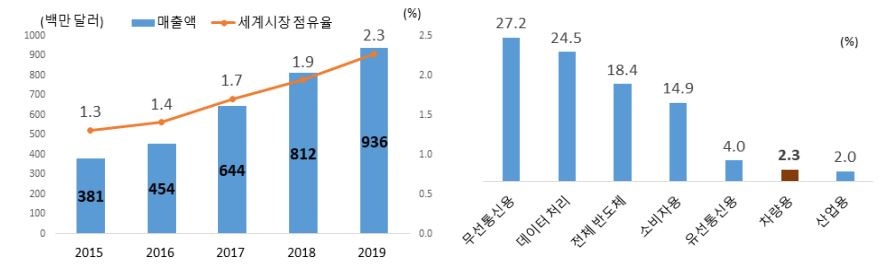

이에 따라, “소수 중소기업, 스타트업 위주의 팹리스 부문의 규모와 설계역량을 강화하는 한편, 세계 2위 규모의 파운드리 역량을 고부가가치 차량용 반도체 품목의 생산에 전략적으로 발휘한다면 산업의 성장을 이끌어낼 수 있다. 최근 국내에서도 차량용 반도체에 대한 투자와 기술 개발이 활발해지는 것도 고무적이다. 국내 차량용 반도체의 매출은 ‘15년 이후 연평균 25.2%씩 성장하며 여타 반도체 대비 2~3배 빠른 성장을 보이고 있고, 자율주행용 AI 반도체 개발이나 인포테인먼트용 반도체 수출 확대 등의 성과도 눈에 띈다”고 강조했다.

이를 위해, 우선 ADAS(첨단운전자보조시스템), 인포테인먼트 등 고성능, 고부가가치 반도체를 중심으로 현재 보유 중인 생산 공정의 효율적 활용과 파운드리 증설 검토 등 자체 생산역량 확보가 필요하다고 지적했다. 자율주행용 AI 반도체, SiC/GaN 전력 반도체 등 잠재성장성이 큰 품목으로 산업의 포트폴리오를 다각화하는 전략도 요구된다. 또한 국내외 기술 협력과 로봇, IoT 등 타 산업기술 응용으로 점차 산업 간 경계가 무너지고 있는 모빌리티 시장의 기술환경 변화에 전략적으로 대응하는 것도 중요하다고 덧붙였다.

국내 차량용 반도체 산업을 발전시키기 위해, 아직 형성 초기 단계에 있는 차량용 반도체 산업 생태계부터 조속히 구축해야 한다는 주장이 제기됐다.

최근 한국무역협회 신성장연구실(이준명, 심혜정 수석)은 “국내 차량용 반도체 산업의 경쟁력 현황 및 강화방안”이라는 보고서에서 이같이 밝히고, 앞으로 성장이 유망하고 우리가 기존 강점을 살려 잘 할 수 있는 분야를 중심으로 생태계를 짜야한다고 강조했다.

차량용 반도체 품귀사태가 지속되면서 국내 자동차 업계에 끼치는 피해도 현실화되고 있다. 핵심 반도체에 부족에 따라 생산 단축도 단행하고 있기 때문이다. 반도체 부족 사태는 지난해 말부터 시작되었다. 코로나19의 유행에 따른 완성차·부품 기업들의 자동차 판매수요 예측 실패와 IT기기, 서버 등 타 산업 반도체 수요 급증이 맞물렸다. 여기에 일본 지진, 미국 텍사스 한파 등 자연재해로 세계 반도체 공장 일부가 가동을 멈추면서 글로벌 자동차 업계의 감산은 올 3분기까지 이어질 전망이다.

문제는 차량용 반도체 품귀사태는 단순히 단기에 해소될 일시적 현상이 아니라는 점에 있다. 미래 모빌리티 산업의 주도권 경쟁이 달린 문제로 전략적인 대응이 필요하다는 점이다. 차량용 반도체가 자동차 산업의 핵심부품으로 부상하고 있기 때문이다.

2020년 세계 차량용 반도체 시장규모는 380억 달러(추정)로 전체 반도체 시장의 9.6%를 차지하고 있으며, 향후 타 산업용 반도체 대비 빠르게 성장해 2024년 600억 달러에 이를 전망이다. NXP(네덜란드), 인피니언(독일), 르네사스(일본) 등 3대 기업을 중심으로 매출 상위 10개 기업이 세계 차량용 반도체 매출의 60%를 차지하고 있다.

주요국 세계시장 점유율(%) 비교: 차량용 반도체 vs. 자동차 생산 및 수출(2019년)

자료 : Automotive News Market Databook, Ward’s Auto, UNComtrade, OMDIA(검색일: 2021.3.10.)

자료 : Automotive News Market Databook, Ward’s Auto, UNComtrade, OMDIA(검색일: 2021.3.10.)

이에 보고서는 모빌리티 산업의 3가지 트렌드(전장화?연결성 심화?자동화)로 인해 차량용 반도체 산업은 새로운 전기를 맞이하고 있다고 강조했다.

“첫 번째, 전장화 트렌드는 차량용 반도체의 수요는 물론 차량 내 활용범위를 대폭 늘리는 요인이다. ADAS(첨단운전자보조시스템)·자율주행, 전기 파워트레인, 인포테인먼트·텔레매틱스 부품군이 차량용 반도체의 수요 확대를 주도할 전망이다. 두 번째 트렌드인 차량 내/간 연결성 심화로 차량의 기능이 복잡해지면서, 이를 안전하고 효율적으로 제어하기 위해 반도체를 비롯한 차량의 전기/전자(E/E) 아키텍처는 단일화, 통합화되는 흐름을 보이고 있다. 세 번째, 자동화 트렌드로 인해 자율주행용 AI 반도체가 각광받고 있다. 그 중에서도 NPU, 뉴로모픽 반도체 등 차량 자체에서 AI 연산이 가능한 추론용 AI 반도체의 빠른 성장이 예상된다.”

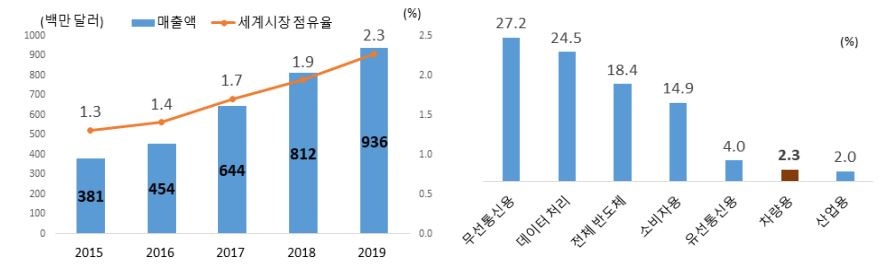

한국 차량용 반도체 매출 현황(좌)과 한국 반도체의 세계 점유율(‘19)

자료 : OMDIA

자료 : OMDIA

또한, 국내 반도체 제조공정은 12인치 웨이퍼의 가전, IT기기용 첨단 공정 위주(82.9% 비중)이므로, 8인치 웨이퍼 및 30nm 이상의 구형 공정을 주로 활용하는 차량용 반도체를 단기간 내 증산하는 것은 구조적으로 쉽지 않다. 국내 차량용 반도체 산업의 해외의존도(95% 이상)가 높고 생산 품목이 다소 제한적(인포테인먼트, 네트워킹 반도체 등)인 것도 이러한 구조적인 한계와 무관하지 않다.

하지만 보고서는 이러한 구조적인 문제점에도 불구하고 국내 시장의 가능성에 무게를 두었다. 우리나라는 세계 7위 규모의 자동차 산업(반도체 수요처)과 세계 시장의 18.4%를 차지하는 반도체 산업(반도체 공급처)을 그 근거로 댔다.

이에 따라, “소수 중소기업, 스타트업 위주의 팹리스 부문의 규모와 설계역량을 강화하는 한편, 세계 2위 규모의 파운드리 역량을 고부가가치 차량용 반도체 품목의 생산에 전략적으로 발휘한다면 산업의 성장을 이끌어낼 수 있다. 최근 국내에서도 차량용 반도체에 대한 투자와 기술 개발이 활발해지는 것도 고무적이다. 국내 차량용 반도체의 매출은 ‘15년 이후 연평균 25.2%씩 성장하며 여타 반도체 대비 2~3배 빠른 성장을 보이고 있고, 자율주행용 AI 반도체 개발이나 인포테인먼트용 반도체 수출 확대 등의 성과도 눈에 띈다”고 강조했다.

이를 위해, 우선 ADAS(첨단운전자보조시스템), 인포테인먼트 등 고성능, 고부가가치 반도체를 중심으로 현재 보유 중인 생산 공정의 효율적 활용과 파운드리 증설 검토 등 자체 생산역량 확보가 필요하다고 지적했다. 자율주행용 AI 반도체, SiC/GaN 전력 반도체 등 잠재성장성이 큰 품목으로 산업의 포트폴리오를 다각화하는 전략도 요구된다. 또한 국내외 기술 협력과 로봇, IoT 등 타 산업기술 응용으로 점차 산업 간 경계가 무너지고 있는 모빌리티 시장의 기술환경 변화에 전략적으로 대응하는 것도 중요하다고 덧붙였다.

<저작권자(c)스마트앤컴퍼니. 무단전재-재배포금지>

100자평 쓰기