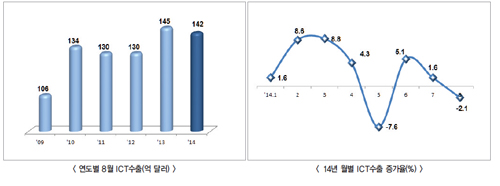

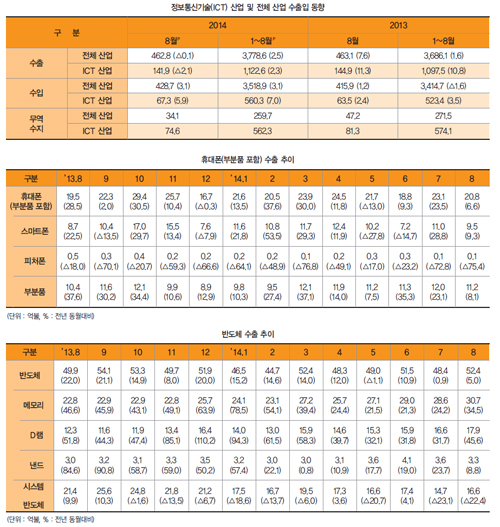

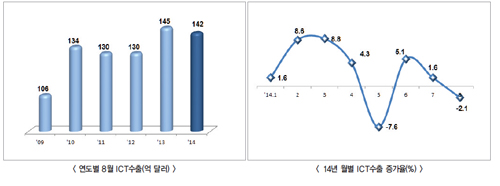

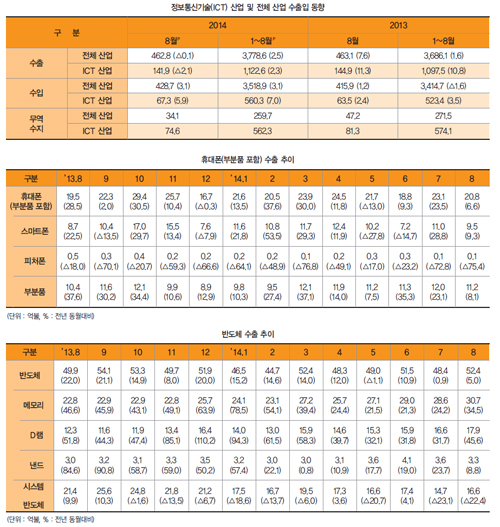

8월 정보통신기술(ICT) 수출은 전년 동월대비 2.1%로 소폭 하락한 141.9억 달러였지만, 반도체와 휴대폰 등 주요 품목의 성장세는 여전히 유지되는 것으로 확인됐다. 지난달 산업통상자원부에 따르면 반도체와 휴대전화, 디스플레이 패널 등 주요 품목 수출은 지난 5월 이후 3개월 연속 전년 동월대비 증가를 기록했다.

스마트폰, 23개월 연속 증가

제품별로는 스마트폰이 9.3% 성장해 9.5억 달러를 달성했다. 이는 G3와 갤럭시S5 등을 중심으로 완만한 성장세를 기록했기 때문이다. 부분품은 해외거점에서의 보급형 스마트폰 생산 확대와 맞물려 23개월 연속 전년 동월대비 8.1%를 성장해 11.2억 달러를 기록했다.

.jpg)

.jpg)

지역별로는 미국에서 0.9%, 5.9억 달러로 소폭 증가했으나 애플이 주도하고 있는 일본(0.8억 달러, △23.0%)과 교체 수요가 부진한 EU(1.7억 달러 △3.9%)에서는 부진했다. 또한 보급형 스마트폰 증산과 맞물려 중국(홍콩 포함, 7.4억 달러, 13.9↑%), 인도(0.3억 달러, 18.2%↑), 브라질(0.9억 달러, 15.3%↑) 등 생산거점으로의 부분품 수출은 증가한 것으로 나타났다. 국내 업체는 전략폰인 갤럭시노트4를 출시하고 보급형 제품을 확대하는 등 연말 특수를 겨냥한 마케팅을 강화하고 있어 앞으로 수출여건의 개선이 기대된다. 단 애플의 아이폰6 출시와 중국 통신사의 보조금 축소(약 4조 원), 현지 업체의 저가 스마트폰 공세 강화 등으로 국내 업체의 성장에 제약요인이 될 것으로 보인다.

메모리 반도체, 두 자릿수 성장

8월 반도체 수출은 D램 단가 상승세와 낸드 가격 회복세로 메모리 반도체는 두 자릿수 성장을 달성했지만, 모바일 AP 등 시스템 반도체 실적 부진으로 한 자릿수 증가를 기록했다.

※ 반도체 수출 증가율 : ('14.1) 15.2 → (2) 14.6 → (3) 14.0 → (4) 12.0 → (5) △1.1 → (6) 10.9 → (7) 0.9 → (8) 5.0

메모리 반도체는 모바일 메모리 반도체 수요와 미세공정 기술 우위를 바탕으로 34.5% 성장한 30.7억 달러를 달성했다. 시스템 반도체는 모바일 AP와 LCD 드라이버 IC 등 주력 제품의 수출 부진으로 감소했으나 하반기에는 성장추세로 전환할 것으로 예상된다. 이는 하반기 출시 예정인 갤럭시노트4에 기존 퀄컴사 AP를 대신해 삼성전자 자체 모바일AP(64비트 기반)를 탑재할 것으로 보이기 때문이다. 지역별로는 중국(홍콩 포함, 31.9억 달러, 7.4%↑), EU(1.4억 달러, 12.1%↑) 수출은 증가했으나, 미국(2.4억 달러, △8.1%), 일본(1.4억 달러, △24.5%)의 수출은 감소한 것으로 나타났다.

디스플레이 패널, 보합세 유지

8월 디스플레이 패널 수출은 LCD TV 패널 가격의 강보합세 유지, UHD 및 대형 TV 패널 수요 증가로 전년 동월대비 0.4% 증가한 24.8억 달러를 기록했다. LCD 패널은 전년 동월과 비슷한 수준인 21.6억 달러이며 부분품 수출은 전년 대비 3.4% 증가한 3.2억 달러를 기록했다.

※ 디스플레이 수출 증가율 추이(%) : ('14.1) △15.3 → (3) △10.2 → (5) △7.6 → (7) 5.0 → (8) 0.4

또한 TV 패널 가격은 3월 이후 보합세 및 소폭 상승했으며 PC·모바일 패널은 공급 축소 효과로 지속적인 상승세를 유지했다. 지역별로는 8월 전체 평판디스플레이 수출의 약 67.8%를 차지하고 있는 對중국(홍콩 포함) 수출은 전년 동월대비 3.1% 감소하는 데 그치며 전체 수출 보합세에 기여한 것으로 나타났다. 특히 주요 수출 대상국인 EU(2.5억 달러, 7.4%↑), 남미(2.4억 달러, 7.1%↑)로의 수출은 증가했으나 동유럽(2.2억 달러, 4.8%↓), 아세안(1.1억 달러, 15.1%↓)으로의 수출은 감소했다.

D-TV, 월드컵 특수 소멸 반영

8월 D-TV 수출은 전년 동월대비 35.5%가 줄어든 5.6억 달러로 집계됐다. 부문별로는 TV 부분품 수출(△39.8%)이 크게 하락하고 5개월 연속 두 자릿수 증가를 기록하던 LCD TV(△2.1%)도 하락했다. 이유는 지난해 하반기 이후 상반기까지 큰 폭의 성장을 이끌었던 월드컵 효과의 소멸이 실적에 본격 반영되어 크게 하락한 것으로 보인다. 지역별로는 중동(18.8%↑), 아프리카(△20.3%)에 대한 수출은 매우 증가했으나 중남미(△49.6%), EU(△51.2%), 중국(△40.3%) 등 수출 비중이 높은 지역/국가에 대한 수출이 둔화됐다. D-TV 주요 수요 시장인 북미, 서유럽 시장의 점진적 회복과 이들 지역의 국내 업체의 압도적 위상은 향후 수출 확대에 긍정적 요인으로 작용할 전망이다.

※ 주요 D-TV 시장 성장률(‘14.1Q→ 2Q, %) : (북미) 0.6 → 4.8, (서유럽) -1.9 → 15.3

※ 북미/서유럽 시장의 국내업체 점유율(‘14.2Q, %) : (북미) 51.0, (서유럽) 57.5

컴퓨터 및 주변기기, 수출 감소

8월 컴퓨터 및 주변기기 수출은 전년대비 4.6% 감소한 5.5억 달러를 기록했다. 대형 스마트폰과의 경쟁 심화로 선진시장의 태블릿PC 신규·교체 수요가 정체되면서 컴퓨터(0.3억 달러, △66.2%) 및 부품(0.5억 달러, △26.3%)의 수출이 감소된 것으로 보인다. 또한 보조기억장치(SSD 등, 2.8억 달러, 24%↑)수출 증가에 힘입어 주변기기(4.6억 달러, 2.5%↑)는 최근 12개월 최고 수출액을 기록했다.

지역별로는 선진시장인 미국(1.0억 달러, △6.4%)과 EU(0.5억 달러, △32.1%) 向 컴퓨터 및 전체 수출 감소, 컴퓨터 수출이 증가한 아세안(0.5억 달러, △15.3%)과 일본(0.2억 달러, △26.6%)은 주변기기 및 전체 수출이 감소했다. 중국(홍콩 포함 2.6억 달러, 7.9%↑)과 남미(0.2억 달러, 28.1%↑), 인도(0.1억 달러, 28.0%↑) 등 신흥시장 向 수출은 보조기억장치 등 주변기기로 인하여 상승했다.

주요국 수입 증가

2014년 8월 ICT 수지는 74.6억 달러 흑자를 기록하며 국내산업 무역수지 흑자(47.2억 달러) 달성에 기여한 것으로 드러났다. ’14.8 ICT 수입은 전년 동월대비 5.9% 증가한 67.3억 달러였다. 품목별로는 반도체(29.8억 달러, 8.5%↑), 휴대폰(4.7억 달러, 76.7%↑), D-TV(부분품 포함, 0.3억 달러, 34.3%↑) 등은 증가했지만, 디스플레이패널(4.6억 달러, △13.1%), 컴퓨터 및 주변기기(6.1억 달러, △5.7%) 등 수입은 감소했다. 지역별로는 일본(8.8억 달러, △9.4%), 중남미(0.4억 달러, △7.0%) 등은 감소했으나 중국(홍콩 포함, 22.7억 달러, 2.7%↑), 미국(6.7억 달러, 7.8%↑), EU(5.2억 달러, 3.4%↑) 등 주요국으로의 수입은 증가했다.

<저작권자(c)스마트앤컴퍼니. 무단전재-재배포금지>

.jpg)

.jpg)