PC에서 쇼핑을 하는 시대도 이미 옛날 이야기가 된 것 같다. 모바일 결제 서비스의 활성화로 이제는 모바일을 통해 쇼핑과 금융거래까지 가능한 시대다. 더욱 중요한 것은 모바일 결제를 중심으로 발전하고 있는 핀테크가 금융시장뿐만 아니라 다양한 분야에서 새로운 기회를 창출하고 있다는 점이다.

핀테크가 글로벌 금융권 및 IT 산업의 미래 성장동력으로 주목받으면서 세계 핀테크 시장은 연평균 26.1%의 고성장을 기록하고 있다. 기업 가치가 10억 달러를 넘어서는 금융 스타트업의 수도 2014년 1월 2개에서 2016년 2월 16개로 증가했다.

현재 국내의 핀테크 산업은 모바일 결제가 주도하고 있다고 봐도 과언이 아니다. 카카오페이, 네이버페이, 삼성페이 등 다양한 모바일 결제 서비스가 도입되고 있으며, 아울러 금융회사와 IT회사들이 제휴를 통해 모바일뱅킹, 앱카드 등 신규 금융서비스를 출시하는 등 그 변화 속도가 매우 빠르게 진행되고 있다.

그로 인한 파급효과 역시 만만치 않다. 대표적으로 화폐의 변화, 은행의 역할 변화, 인증 및 인식 방식의 발달을 들 수 있다.

2020년, 화폐 없는 사회

2020년, 화폐 없는 사회

한국은행에 따르면 지난 해 폐기한 화폐는 3조 400억 원으로 2014년보다 13.8%(4,108억 원)가 늘어났다. 이 폐기된 화폐를 새 화폐로 대체하는 데 소요되는 비용만 563억 원이었다. 주화의 경우를 보자. 100원짜리 8억 원(폐기율 50.6%), 500원짜리 6억 원(38.7%), 50원짜리 1억 원(7%), 10원짜리는 6,000만 원(3.7%)였다.

연간 동전 발행 비용은 약 600억 원이며, 한 해 동안 폐기하는 동전만 16억 원이다. 발행한 동전 중 은행으로 돌아오는 것은 10개 중 1개에 불과하다고 한다. 10원짜리 동전을 제조하는 데 드는 비용은 20원이 든다고 한다.

과거의 동전은 매우 유용한 교환 수단이었다. 하지만 경제발전으로 동전 사용량은 급감하고 있다. 이에 한국은행은 ‘동전 없는 사회’라는 추진과제를 계획하고 있다. 2020년까지 상점이나 대중교통 이용 시 동전 사용에 따른 사회적 비용을 줄이고, 국민들의 불편을 해소한다는 것이다. 한국은행은 동전을 완전히 없애는 것이 아니라 거스름돈 등 소액의 동전 사용을 카드에 충전 또는 계좌로 입금해 줌으로써, 동전사용을 최소화한다는 내용을 골자로 하고 있다.

이는 현재 시장의 흐름을 반영하기 위함이다. 2015년 한국인의 카드 사용 비중(40%)은 현금 사용 비중(26%)를 넘어섰다. 체크카드까지 포함하면 54%에 달한다.

‘현금 없는 사회’를 꿈꾸는 것은 해외도 마찬가지다. 대표적인 사례가 싱가포르다, 싱가포르는 올해 ‘현금 없는 사회’를 선언하고 관련 사업에 정부가 약 2억 5,000만 싱가포르 달러(약 2,250억 원)을 투자하기로 했다. 싱가포르는 금융 결제에서 비현금이 차지하는 비중이 69%에 이른다. 이미 1998년부터 차량 통행료의 전자화폐 의무결제를 도입했으며, 최근에는 공중전화, 주차료, 백화점, 일반 소매점에서도 전자화폐 결제가 가능해졌다. 아울러 2020년까지 금융결제의 70%를 홍체나 정맥 등 생체 인증으로 대체한다는 로드맵을 세웠다.

덴마크에서는 이미 2014년에 지폐와 동전을 발행하지 않기로 결정한 바 있다.

하나 더. 모바일 결제 등에서 사용되는 디지털 화폐(예를 들어, 비트코인)는 투명성과 정확성이 보장된다. 즉 별도로 기록하지 않는 한, 현금으로는 누군가 누구와 거래했는지를 알 수 없다. 하지만 디지털 화폐는 그 자체가 바로 거래내역이 되므로, 탈세와 뇌물 공여 등 뒷거래가 불가능하다. 물론, 비트코인으로 대표되는 블록체인 기반의 암호화 화폐는 디지털 거래기록을 남기면서도 익명성을 보장하고 있다. 즉 중앙의 서버 없이 인터넷이 연결된 모든 곳에서 거래가 가능하기 때문에 국경도 없는, 즉 국가에서 관리할 수 없는 디지털 화폐이기도 하다.

은행 대신 뱅킹이 커진다

은행 대신 뱅킹이 커진다

1967년 영국 바클레이즈 은행이 자동화기기를 도입하자 은행권은 충격에 휩싸였다. 노동자들 입장에서는 은행원의 일자리 감소를, 은행 입장에서는 은행의 역할을 고민할 수밖에 없었다.

지금 상황은 그때와 다르지 않다. 물론 인터넷뱅킹이 도입될 때도 그러했지만, 핀테크의 대두 이후인 2014년 국내 은행들이 운영하던 6,055곳의 점포수가 1년 사이에 165곳이 감소한 5,890곳만 남았다. 금융감독원에 따르면, 은행의 자동화기기(ATM, CD)도 빠른 속도로 감소하고 있는데, 2011년 말 5만 6,102대였던 것이 2015년에는 5만 3,562대로 줄어들었다.

이는 모바일 인터넷 뱅킹을 이용하는 사용자 수가 증가하면서 수익성이 낮은 점포를 축소 및 통폐합했기 때문으로, 각 점포에서 운영하던 자동화기기도 자연스럽게 사라질 수밖에 없었다. 특히 국내에서는 영상통화나 홍채, 안면 등 생체정보를 통해 본인 여부를 확인하는 비대면 실명확인이 허용되면서, 이제 은행의 업무를 비은행권에서 대신하며 인터넷과 모바일을 통한 은행서비스만 남는 시대가 올 것이라는 전망도 나오고 있다.

한국은행에 따르면, 모바일뱅킹의 하루 평균 이용건수는 2012년 1,294만 건에서 2015년 4,239만 건으로 대폭 증가했다. 하루 평균 이용 금액도 2014년 1조 8,326억 원에서 2015년 4,962억 원으로 36.2%나 증가했다.

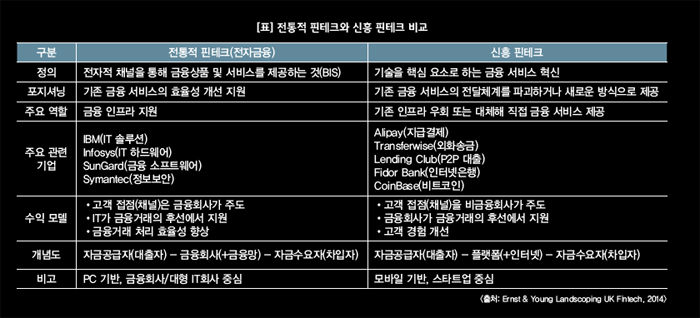

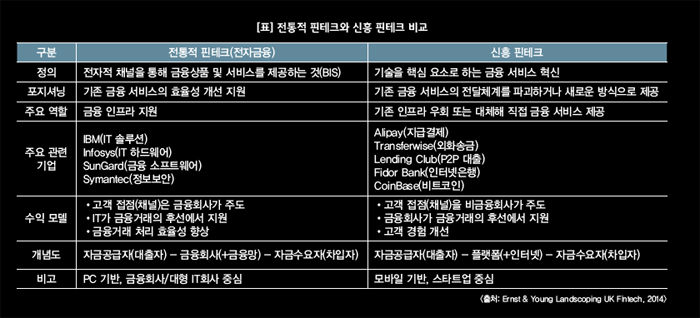

이러한 현상은 핀테크가 기존의 전통적인 개념에서 벗어나 파괴적인 형태로 진화하고 있어서다. Ernst & Young(2014)은 핀테크를 전통적 핀테크와 신흥 핀테크로 구분하고 있는데, 전통적 핀테크는 기존 전자금융과 같이 기존 금융서비스의 가치사슬에 포함되어 서비스의 효율을 높이는 조정자로서의 역할을 했다. 하지만 신흥 핀테크는 기존 금융서비스 전달체계를 와해시키는 파괴자의 속성을 가지고 서비스를 혁신하고 있다.

즉 금융회사의 솔루션에서 벗어나 고객과 직접 소통함으로써 금융업 상의 가치사슬의 핵심으로 자라나고 있는 것이다(핀테크와 금융혁신, 정보통신정책연구원).

정보통신정책연구원의 박재석 부연구위원은 “고객의 접점이 모바일 디바이스로 쏠림에 따라 핵심 가치사슬은 앱을 제공하는 소프트웨어 기업이 담당하고, 금융회사는 금융거래를 후방에서 보조하는 업무만을 담당하는 시대가 이미 오고 있다”고 말했다.

특히 비트코인은 기존 은행망 등 금융 인프라를 거치지 않고 인터넷을 통해 전 세계 개인 간 금융거래를 가능하게 한 가장 극단적인 형태의 핀테크다.

생체인식 기술도 동반성장한다

생체인식 기술도 동반성장한다

모바일결제 서비스의 성장과 함께 떠오르는 분야는 바로 생체정보 인증 기술이다. 애플과 삼성은 스마트폰에 지문인식 센서를 탑재, 모바일결제 시대에서 사용자에게 가장 중요한 보안 문제를 해결했다. 이 두 회사에 이어 다른 스마트폰 제조사들 역시 차기 모델에 지문인식 기술을 탑재하기 시작했다. 근거리 무선통신을 통한 모바일결제가 IT업계의 화두로 자리 잡으면서 지문인식은 결제 인증을 위한 필수 기술로 떠오른 것이다. IHS는 지문인식 센서 시장은 2020년 17억 달러 규모로 성장할 것이라고 예측하면서 2020년 지문인식 센서가 탑재된 스마트폰과 태블릿 PC 출하량이 14억 대에 이를 것이라고 밝혔다.

전 세계 지문인식 센서 시장은 현재 어센텍(AuthenTec)과 시냅틱스(Synaptics)가 90% 이상의 점유율을 차지하고 있다. 어센텍은 2012년 7월 애플에 인수된 지문인식 센서 기업으로, 애플에서 제조하는 아이폰, 아이패드 시리즈에 탑재되는 지문인식 기능을 담당하고 있다. 시냅틱스는 삼성전자에 지문인식 센서를 공급하며 영역을 확대해 나아가고 있다.

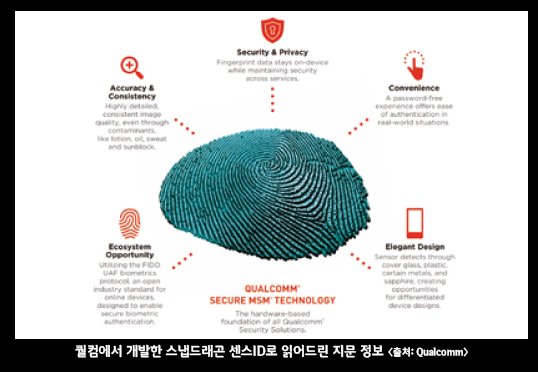

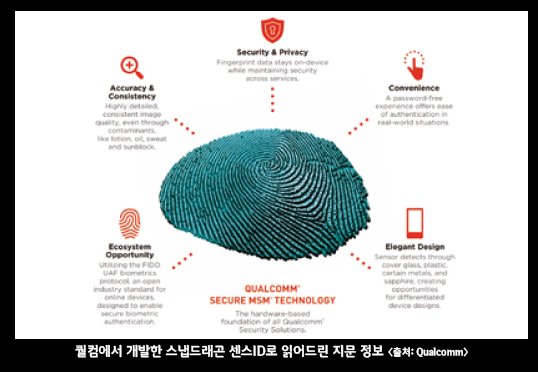

퀄컴 역시 이 시장에 합류했다. 지난 해 퀄컴은 초음파 3D 지문인식 기술인 ‘스냅드래곤 센스ID’를 발표한 바 있다. 퀄컴의 경우 모바일 디바이스의 핵심 부품인 무선 모뎀 칩과 AP를 모두 보유하고 있어, 만약 패키지 상품으로 지문인식 센서를 판매한다면 현재 범용 지문인식 센서 1위를 달리고 있는 시냅틱스의 점유율을 뺏어올 수 있어서다.

기존까지 지문인식 기술은 일부 보안이 필요한 출입 시스템 등 특정 영역에서만 활용돼 왔지만 모바일결제의 활성화로 지문인식 기술은 범용화되고 있다. 특히 지난 5월 1일, 일본은 2020년 도쿄올림픽 때 외국인 관광객의 편의를 증진하기 위해 지문결제 시스템 도입을 추진한다고 밝혔다. 외국인 관광객이 입국 시 공항에서 지문과 카드 정보 등을 사전 등록하면, 여행 중에 카드나 지갑을 꺼낼 필요 없이 지문만으로 결제가 가능하도록 국가 인프라 자체를 바꾼다는 것이다.

일본은 숙박시설, 상점, 식당 등에서 지문결제가 가능해짐을 의미하며, 면세점과 호텔 투숙 시에도 여권 확인절차를 지문으로 대체할 계획이다. 이를 위해 올해 300개 영업점을 대상으로 지문결제 서비스를 시범 운영한 후, 2020년 전국으로 확대 보급할 계획이며, 이미 외국인에게 인기 있는 하코네와 가마쿠라 등의 음식점과 호텔에 지문결제단말기 설치를 완료한 상태다.

여신금융협회의 김민정 여신금융연구소 연구원은 “지문결제 서비스는 결제의 신속성, 시설이용의 간편성, 지불결제수단의 보안성을 확보해 편리한 여행환경을 제공한다”며, “향후 생체인식 기술의 발달에 따라 결제시장의 패러다임 변화도 예상해 볼 수 있다”고 밝혔다.

일본의 사례와 같이 해외에서는 이미 생체인식을 이용한 결제 기술을 활발히 도입하고 있다. 미국 마이애미 피넬러스 카운티(Pinellas County) 지역 학생들은 점심값을 손바닥 정맥 인증만으로 결제가 가능하다(FUJITSU). JCB카드는 정맥인증기술을 보유한 후지쯔와 JCB카드결제네트워크를 연계해 현금, 카드, 스마트폰을 소지하고 있지 않더라도 손바닥정맥 결제가 가능한 시스템을 구축했다(NFC World, ‘JCB to pilot palm ven payments in Japan’, 2015.10.07).

또한, 마스터카드는 올 여름 내에 얼굴 인식으로 비용을 결제하는 셀피페이(Selfie Pay)를 선보일 예정으로, 사진의 불법사용을 방지하기 위해 미소와 같은 특정한 동작을 요구할 전망이다. BC카드의 경우 올해 안에 목소리를 활용한 ‘FIDO(Fast Identity Online) 기반의 보이스 인증’ 모바일 결제 시스템을 상용화할 예정이며, 롯데카드는 올해 하반기 중 실물카드 없이 미리 등록된 손바닥 정맥인증을 통해 결제할 수 있는 서비스를 제공할 예정이다.

배터리로 결제하는 시대 올까?

이외에도 모바일결제 기술의 발전으로 다양한 변화가 예상된다. 미국 스탠포드대학교의 토니 세바 교수는 모든 사물이 배터리로 구동되는 BoT(Battery of Things) 시대가 곧 도래한다고 밝혔는데, 배터리를 활용하면 시공간에 구애받지 않고 언제 어디서든 에너지를 쓸 수 있다는 것이다. 즉 석탄, 석유, 원자력에서 풍력, 태양광으로 에너지의 패러다임이 바뀌고 있는 흐름 속에서 반영구적으로 사용할 수 있는 2차 전지인 리튬이온 배터리를 이용해 배터리가 전통적인 기능을 뛰어넘어 결제에 필요한 화폐의 역할도 대신한다는 것이다.

한편, 중국에서 모바일 결제를 노린 바이러스가 급증하고 있는데, 중국 텐센트의 자사인 모바일보안랩(Mobile Security Labs)이 조사한 결과, 지난 해 말 모바일 결제류 바이러스 누계는 18만 4,600여 개에 달했다고 발표했다. 이러한 사례를 토대로 은행권은 가상화폐 거래 시 해킹을 방지하는 기술인 블록체인을 중심으로 스타트업과의 제휴를 통해 TFT를 구성, 본격적인 개발에 들어간 상태다.

<저작권자(c)스마트앤컴퍼니. 무단전재-재배포금지>